Налог на роскошные автомобили — это вид налогообложения, применяемый во многих странах мира. Этот вид налога предназначен для получения дохода с владельцев самых дорогих автомобилей. Такой автомобиль считается роскошным и представляет собой особый статус и престиж.

Особенность расчета налога на роскошные автомобили заключается в том, что он зависит от ряда факторов, включая стоимость транспортного средства, его мощность и экологические характеристики. Чем выше стоимость и мощность автомобиля, тем выше налоговая ставка. Кроме того, в некоторых странах налог на роскошные автомобили также зависит от типа двигателя и категории выхлопа, что способствует экономии энергии и экологической безопасности.

Правительства, получающие доходы от налога на роскошь, имеют возможность инвестировать эти средства в развитие инфраструктуры, социальные программы и другие сферы жизни общества. Кроме того, налоги на роскошные автомобили являются одним из инструментов борьбы с социальным неравенством. Это связано с тем, что владение таким автомобилем свидетельствует о более высоком социальном статусе, чем тот, который может себе позволить каждый.

Что нужно знать при расчете налога на роскошные автомобили?

Прежде чем рассчитывать налог на роскошные автомобили, необходимо ознакомиться с налоговым законодательством вашей страны, поскольку в разных странах могут быть разные правила и нормы расчета налога. Кроме того, стоит отметить, что налог на роскошные автомобили может меняться из года в год, поэтому рекомендуется информировать себя о текущих изменениях и обновлениях в законодательстве, чтобы избежать ошибок и санкций при уплате налога.

Несколько полезных советов по расчету налога на роскошные автомобили:

- Покупая автомобиль, обратите внимание на его стоимость и мощность и предвидьте сумму налога. Кроме того, учитывайте экологические характеристики автомобиля. Это может повлиять на сумму налога, который вы заплатите.

- Используйте специальные калькуляторы и электронные сервисы, предоставляемые налоговыми органами, чтобы быстро и легко рассчитать сумму налога на роскошные автомобили.

- Помните о сроках уплаты налога и возможных санкциях в случае неуплаты. Изучайте налоговое законодательство и вовремя платите налоги, чтобы избежать неприятных сюрпризов.

Если принять во внимание специальные расчеты и советы по уплате налога на роскошные автомобили, владельцы роскошных автомобилей смогут получить все преимущества и решить все налоговые вопросы, связанные с их покупкой и обслуживанием.

Санкции за неуплату налога на роскошь

Штрафы за неуплату налога

В случае неуплаты налога на роскошные автомобили на владельцев может быть наложен штраф в размере от 1 000 до 5 000 рублей. При этом размер штрафа зависит от суммы неуплаченного налога.

Другие наказания

Неуплата налога на роскошь может повлечь за собой и другие наказания, помимо штрафа. Это лишение свободы, лишение свободы на определенный срок и арест вместо принудительных работ.

Последствия при легализации автомобиля

Важным моментом является то, что легализовать транспортное средство без уплаты налога на роскошь невозможно — налог уплачивается только в том случае, если транспортное средство имеет лицензию. Попытки передать право собственности на такие автомобили без уплаты налога могут привести к перерасчету штрафа и обязательному обыску.

| Сумма неуплаченного налога | Штрафы. |

|---|---|

| От 5 000 до 100 000 рублей | Штрафы 22% в год |

| От 100 000 до 300 000 рублей | Штраф 22% годовых + до 3 лет лишения свободы |

| Более 300 000 рублей | Штраф 22% годовых + до 5 лет лишения свободы |

Обратите внимание, что размеры штрафов и лишения свободы могут быть изменены по решению суда.

Как формируется перечень роскошных автомобилей?

Список роскошных автомобилей, облагаемых налогом на роскошь, составляется на основе определенных критериев. Эти критерии включают в себя не только цену автомобиля, но и его характеристики, оснащение и престижность марки.

Список составляется Министерством промышленности и торговли РФ и Федеральной налоговой службой. Эта процедура проводится ежегодно.

Основные критерии включения автомобиля в перечень:

1. стоимость: автомобиль должен превышать определенную стоимость, которая определяется ежегодно. Стоимость автомобиля определяется на основе его розничной стоимости. 2.

2. характеристики автомобиля: основной характеристикой, учитываемой при регистрации автомобиля, является мощность двигателя. Как правило, регистрируются автомобили с рабочим объемом 250 л. с. и более. 3.

3. Престиж марки: особое внимание уделяется престижу марки автомобиля. В каталоге обычно представлены автомобили премиальных мировых брендов, таких как Mercedes-Benz, BMW и Audi.

После анализа и изучения вышеперечисленных критериев формируется окончательный список роскошных автомобилей, облагаемых налогом на роскошь. Этот перечень публикуется на официальных сайтах Министерства промышленности и торговли РФ и Федеральной налоговой службы. При этом в течение года список может быть дополнен или изменен, если в него необходимо внести коррективы.

Что такое налог на роскошь?

Роскошные автомобили — это транспортные средства, стоимость которых превышает определенные пределы. Подробные сведения о расчете и размере налога на роскошь содержатся в Федеральном законе и соответствующих нормативных актах.

Владельцы роскошных автомобилей должны знать, что уплата налога на роскошь является обязательной и что неуплата может привести к начислению пеней и штрафов. Поэтому рекомендуется своевременно и правильно рассчитывать и уплачивать налог на роскошь.

Как рассчитать налог

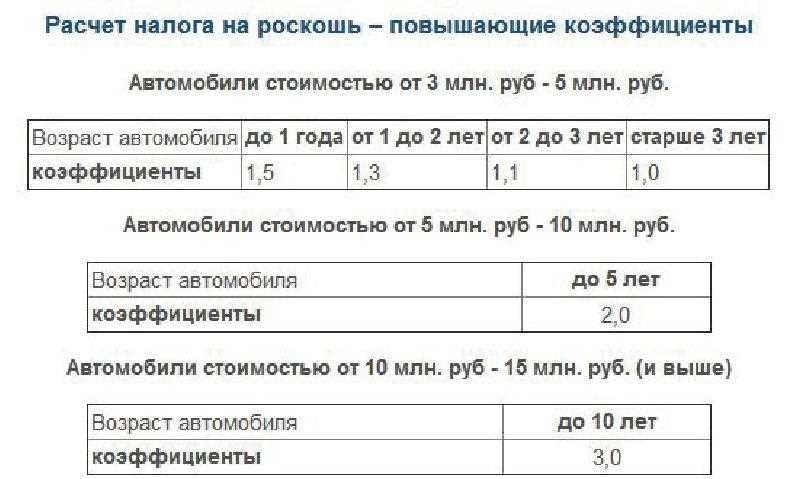

В настоящее время автомобили класса люкс облагаются налогом на роскошь. Он рассчитывается на основе таких параметров, как средняя стоимость автомобиля, его возраст и мощность двигателя. Для каждого автомобиля определяется конкретная базовая ставка налога, которая умножается на коэффициент в соответствии с этими характеристиками.

Чтобы рассчитать налог на роскошь, базовую ставку налога необходимо умножить на коэффициент, соответствующий средней стоимости автомобиля. Средняя стоимость автомобиля определяется на основании коэффициентов, указанных в таможенной декларации, или на основании другой налоговой информации.

Важно отметить, что к 2025 году будут введены новые правила расчета налога на роскошь. Вместо прежней системы, когда средняя стоимость автомобиля определялась на основании данных о стоимости, предоставленных производителем и продавцом, будет использоваться система оценки стоимости автомобиля с помощью специального программного комплекса.

Пример расчета налога на роскошь

Предположим, что базовая ставка налога составляет 10 000 рублей, а средняя стоимость автомобиля — 2 500 000 рублей. В этом случае, при отсутствии других налоговых ставок, ставка налога на роскошь составит 25 000 рублей (10 000 рублей x 2,5).

Дополнительные коэффициенты

В некоторых случаях могут применяться дополнительные налоговые ставки. Например, может быть установлена пониженная ставка для автомобилей старше 10 лет или повышенная ставка для автомобилей мощностью более 250 л. с.

Важно также учитывать, что в каждом регионе могут применяться свои ставки налога. Поэтому для точного расчета налога необходимо обратиться в местные налоговые органы или воспользоваться специальным компьютером, доступным на сайте Федеральной налоговой службы.

Расширение перечня автомобилей с 2025 года

С 2025 года список роскошных автомобилей значительно расширяется. В него решено включить такие модели, как Mercedes-Benz S-Class, BMW 7 Series, Audi A8, Lexus LS, Rolls-Royce Phantom и Bentley Continental GT.

Расширение каталога автомобилей связано с желанием правительства лучше контролировать автомобили класса люкс. Увеличение количества взимаемых налогов позволит увеличить доходы государства и обеспечить справедливость в распределении налогового бремени.

Включение этих моделей автомобилей в список обусловлено их стоимостью и возможностями, которые они предлагают. Эти автомобили — олицетворение роскошного уровня жизни. Они оснащены передовыми технологиями, удобствами и роскошным дизайном, что делает их особенными объектами для многих людей.

Преимущества расширения перечня автомобилей

Расширение каталога налогоплательщиков имеет ряд преимуществ

1. Увеличение доходов государства.

Включение большего количества роскошных автомобилей в список дает государству дополнительные средства, которые могут быть использованы для развития государства, социальных программ и инфраструктуры.

2 — Обеспечение справедливости.

Включение в список налогоплательщиков помогает добиться большей справедливости в обществе. Во многих случаях получатели доходов, владельцы роскошных автомобилей, в равной степени участвуют в производстве государственных доходов, как и другие налогоплательщики.

Расширение списка налогоплательщиков увеличивает количество автомобилей, которые ежегодно производит государство, распределяя налоговое бремя более равномерно.

Таким образом, расширение списка транспортных средств с 2025 года является важным шагом в развитии налоговой системы и увеличении доходов государства. Это позволит обеспечить более справедливое налоговое бремя и развитие штата.

Должны ли вы платить налог на роскошь?

Если ваш автомобиль включен в список роскошных моделей и его стоимость превышает определенный порог, вам придется заплатить налог на роскошь. Однако не стоит паниковать заранее, так как в список может быть включено лишь ограниченное количество автомобилей.

Обратите внимание, что налог на роскошь не является обязательным для всех водителей. Он распространяется только на роскошные автомобили, стоимость которых превышает установленный порог. Если ваш автомобиль не попадает в категорию роскошных, вы освобождаетесь от уплаты этого налога.

Как узнать, должны ли вы платить налог на роскошь?

Чтобы узнать, должны ли вы платить налог на роскошь, необходимо проверить, входит ли ваш автомобиль в список роскошных моделей. Для этого обратитесь к соответствующим официальным источникам.

Вы также можете обратиться в налоговую инспекцию за дополнительной информацией и консультацией по этому вопросу. Специалист налоговой службы изучит модель вашего автомобиля и скажет, нужно ли вам платить налог на роскошь.

Важно помнить, что уплата налога на роскошь является обязательной, и в случае неуплаты могут быть наложены штрафы. Поэтому рекомендуется тщательно изучить информацию о налоге на роскошь и при необходимости оплатить его в срок.

Сроки уплаты транспортного налога

Транспортные налоги, включая налог на роскошь, должны быть уплачены в установленный срок. В противном случае к владельцу транспортного средства могут быть применены штрафные санкции.

Срок уплаты транспортного налога на роскошь устанавливается законом и может меняться в зависимости от региона проживания владельца.

Обычно срок уплаты налога на роскошь совпадает со сроком уплаты обычного транспортного налога. Так, в большинстве регионов России срок уплаты транспортного налога на роскошные автомобили приходится на конец февраля текущего года.

Важно отметить, что срок уплаты транспортного налога может измениться, если возникнут дополнительные ограничения, например, карантин или чрезвычайные ситуации. В таких случаях рекомендуется следить за информацией, опубликованной на официальных сайтах местных налоговых служб и органов.

Владельцы транспортных средств класса люкс, не соблюдающие сроки уплаты налога, могут быть оштрафованы. Размер штрафа может варьироваться в зависимости от суммы неуплаченного налога и вашего местонахождения.

Поэтому важно вовремя и своевременно уплачивать налог на транспортные средства класса люкс, чтобы избежать неприятных последствий.

Формула для расчета налога на роскошь

Налог на транспортные средства класса люкс рассчитывается по следующей формуле

N = (C — M) * K * P

Где:

- N — сумма налога на роскошь,

- С — средняя стоимость автомобиля, где,

- М — максимальная стоимость автомобиля, которая освобождается от налога на роскошь; и

- К — коэффициент, зависящий от возраста автомобиля,

- P — процентная ставка налога на роскошь. Он зависит от выбранной категории автомобиля.

Коэффициент К определяется в зависимости от возраста автомобиля.

- Для автомобилей возрастом до 3 лет — K = 1,

- Для автомобилей возрастом от 3 до 5 лет — К = 0,75,

- Для автомобилей возрастом от 5 до 7 лет — K = 0,5,

- Для автомобилей возрастом от 7 до 10 лет — K = 0. 25,

- для автомобилей старше 10 лет — К = 0. 1.

Процентная ставка налога на роскошь P зависит от выбранной категории автомобиля.

- Класс 1 — 5%,

- Класс 2 — 10 %,

- Класс 3 — 15 %,

- Класс 4 — 20 %,

- Класс 5 — 25 %.

Таким образом, для расчета налога на роскошь необходимо знать среднюю цену автомобиля, максимальную цену автомобиля, ставку налога в зависимости от года выпуска автомобиля и процент в зависимости от класса автомобиля.

Две подсказки от чиновников

Власти стараются сделать процесс расчета налога на роскошь более прозрачным и понятным для населения. Поэтому мы делимся некоторыми полезными советами, чтобы каждый мог правильно определить свои обязательства перед государством. Ниже приведены два совета, которые помогут в этом деле

1. Узнайте информацию о своем автомобиле.

Прежде чем рассчитывать налог на роскошь, необходимо собрать всю информацию о своем автомобиле. Узнайте марку, модель, год выпуска, тип топлива и рабочий объем двигателя. Эта информация необходима для точного определения ставки налога.

2- Проконсультируйтесь с автодилером или экспертом

Если вы не уверены в том, что сможете самостоятельно рассчитать налог на роскошь, не стесняйтесь обратиться за помощью к автодилеру или эксперту по налоговому законодательству. Они ответят на все ваши вопросы и помогут определить правильную сумму налога.

Когда заплатить налог с коэффициентом 3

Если стоимость автомобиля превышает установленный порог, налог на роскошь должен быть уплачен по ставке 3. Этот предел устанавливается ежегодно и зависит от категории автомобиля.

Для определения категории автомобиля используется таблица, в которой указаны пределы стоимости автомобиля в каждой категории. Если стоимость автомобиля превышает указанное значение его класса, он должен уплатить налог по 3-й налоговой ставке.

Например, предельная стоимость автомобиля в категории «минивэн» в 2025 году составляет 2 000 000 рублей. Если стоимость минивэна превышает эту сумму, налог на роскошь рассчитывается по трехкратной налоговой ставке. Это означает, что к обычной налоговой ставке прибавляется 3.

| Категория автомобиля | Предельная стоимость |

|---|---|

| Легковые автомобили | 3, 000, 000 руб. |

| Минивэны | 2, 000, 000 РУБ. |

| ВНЕДОРОЖНИК | 4 000 000 РУБ. |

| Спортивный автомобиль | 5, 000, 000 руб. |

Если автомобиль относится к другой категории в каталоге, необходимо определить предельную стоимость для этой категории и сравнить ее со стоимостью автомобиля. Если стоимость автомобиля превышает лимит, налог рассчитывается по ставке 3.

Кто имеет льготы при уплате налога на роскошь

При уплате налога на роскошный автомобиль существует несколько категорий людей, имеющих право на льготы. Во-первых, это инвалиды I и II групп, которые используют автомобиль в медицинских целях. Инвалиды этих категорий освобождаются от уплаты всего налога.

Также ветераны Великой Отечественной войны, участники боевых действий и участники ликвидации последствий аварии на атомной электростанции в Чернобыле имеют преимущество. Граждане этих категорий имеют право на налоговый вычет, размер которого определяется в каждом конкретном случае.

Еще одна категория людей, имеющих право на льготы, — малообеспеченные граждане. Они могут быть освобождены от уплаты налога на роскошные автомобили или иметь право на пониженную ставку налога.

Каждая из вышеперечисленных категорий должна предоставить соответствующие документы, подтверждающие право на льготы.

Как меняется методика расчёта налога на роскошь в 2025 году

Ввоз налога на роскошь помогает увеличить бюджетные доходы страны за счет взимания дополнительной платы с владельцев роскошных автомобилей.2023 В методологию расчета этого налога были внесены некоторые изменения.

В настоящее время налог на роскошь рассчитывается на основе средней стоимости автомобилей, установленной Министерством транспорта и коммуникаций. Однако к 2025 году будут введены новые правила. Налог рассчитывается исходя из средней стоимости транспортного средства, указанной Федеральной налоговой службой.

Изменения в порядке расчета налога на роскошь в 2025 году вызвали споры и разногласия среди экспертов и автовладельцев. Некоторые считают, что новый способ расчета может привести к значительному увеличению налогового бремени владельцев роскошных автомобилей, особенно в случае с дорогими машинами.

Однако представители Федеральной налоговой службы утверждают, что новый метод расчета налога на роскошь позволяет более точно определить стоимость автомобиля и, следовательно, установить более справедливую ставку налога. Они утверждают, что цель состоит в том, чтобы обеспечить справедливое налогообложение автовладельцев и увеличить доходы государства.

Новый метод расчета налога на роскошь в 2025 году также вызывает ажиотаж среди потенциальных покупателей роскошных автомобилей. Некоторые из них рассматривают возможность приобретения автомобилей, которые ранее не считались предметами роскоши и не облагались дополнительным налогом. Однако, согласно новым правилам, владельцам более дорогих автомобилей все равно придется платить значительный налог на роскошь.

Поэтому изменения в порядке расчета налога на роскошь в 2025 году являются предметом споров и разногласий. Владельцы роскошных автомобилей ожидают увеличения налогового бремени, однако представители Федеральной налоговой службы утверждают, что новая формула обеспечит справедливую ставку налога. Утвержденные изменения в формуле расчета налога на роскошные автомобили затрагивают многих автовладельцев и представляют собой важный шаг в налогообложении роскошных автомобилей.

Как определяется средняя стоимость автомобиля

Средняя цена автомобиля определяется на основе данных, предоставляемых производителем и продавцом автомобиля. Каждая модель автомобиля имеет свою установленную цену, которая указывается в описании и на ценнике.

При определении средней цены автомобиля учитываются различные факторы, в том числе марка, модель, комплектация, год выпуска и технические характеристики. Важно отметить, что установленная стоимость может быть указана как на розничном, так и на оптовом рынке.

Для получения более точных данных о средней цене автомобиля проводятся специальные исследования и анализ рынка. Эти данные помогают определить степень роскоши автомобиля и используются при расчете налогов.

Определение средней стоимости автомобилей — сложный проект, поэтому используются специальные методики и базы данных U P-Date. Чтобы избежать проблем и разночтений, рекомендуется обращаться к официальным источникам, таким как Российская ассоциация автомобильного бизнеса (РААБ) и производители автомобилей.

Есть ли льготы

Вопросы о наличии льгот при уплате налога на роскошь волнуют многих автовладельцев; в 2025 году некоторые категории граждан еще могут рассчитывать на определенные льготы по этому вопросу.

Одна из категорий, которая может получить льготы, — инвалиды. Покупка роскошного автомобиля — основной способ их передвижения. В связи с этим они могут платить налоги на роскошные автомобили на более льготных условиях.

Льготы для инвалидов

Люди с ограниченными возможностями имеют право платить налог на роскошные автомобили с учетом их инвалидности. Для этого установлены определенные коэффициенты, которые уменьшают обязательства перед государственным бюджетом.

Высота коэффициента зависит от степени инвалидности. Чем выше коэффициент, тем больше льгота. Например, инвалид I группы с наиболее тяжелым повреждением здоровья может иметь налоговую ставку 4. Это означает, что налог на роскошь для таких инвалидов снижается в четыре раза.

Чтобы получить льготу, инвалид должен подать заявление и предоставить документы, подтверждающие актуальность и степень его инвалидности. Затем налог рассчитывается с учетом соответствующей ставки налога.

Другие категории граждан

Помимо инвалидов, есть еще несколько категорий граждан, которые могут получить льготы при уплате налога на роскошь. Например, ветераны Великой Отечественной войны, участники боевых действий, легализованные беженцы и другие.

Условия получения льгот в каждом конкретном случае определяются действующим законодательством. Размер льготы может зависеть от типа статуса и долга перед государством, к которому приступил гражданин.

При наличии особых льготных условий гражданин должен предоставить соответствующие документы, подтверждающие его право на льготный налоговый режим.

Так, если есть инвалидность или гражданин относится к одной из льготных категорий, можно рассчитать, что сумма налога на роскошный автомобиль будет ниже. Для этого необходимо обратиться в специализированные органы по запросу и предоставить соответствующие документы, подтверждающие право на льготу.

Две подсказки от чиновников

1. подтвердите данные

Перед тем как рассчитать и уплатить налог на роскошь, тщательно проверьте все данные в документации на автомобиль. Неверная информация может привести к неправильному расчету налога и штрафам за неуплату. Убедитесь, что мощность двигателя, год выпуска и другие характеристики автомобиля указаны верно. Если вы обнаружили ошибки, обратитесь в местное дорожное или налоговое управление, чтобы исправить информацию.

2. отслеживайте сроки.

Не забывайте следить за сроками уплаты налога на роскошь. Всегда планируйте платежи заранее, чтобы избежать штрафов за просрочку. Несвоевременная уплата налога влечет за собой штраф в размере 30 % от суммы налога. Поэтому рекомендуется оплачивать налог на роскошь заранее или устанавливать напоминание при приближении крайнего срока.

Две подсказки от чиновников

1. если у вас возникли вопросы по расчету налога на роскошь, вы всегда можете обратиться за консультацией к налоговому инспектору. Они помогут вам разобраться в сложных расчетах и предоставят все необходимые сведения.

2. Важно помнить, что если вы считаете расчет налога на роскошь неверным, вы имеете право его оспорить. Для этого вам необходимо обратиться в налоговые органы и предоставить им все необходимые и подтверждающие вашу позицию документы. Налоговые органы рассмотрят ваше заявление и примут решение на основании предоставленной информации.