На современном рынке, где время является ценным ресурсом, очень важно соблюдать сроки оплаты. Однако бывают случаи, когда оплата товаров или услуг задерживается. В этом случае должник обязан выплатить штраф за просрочку платежа. Но как рассчитываются штрафы и как их можно уменьшить?

Расчет пени за просрочку платежа — важный юридический вопрос, который требует учета ряда факторов. Во-первых, правила расчета штрафа должны быть определены в соответствии с законом. Сумма и процент неоплаченного долга будут зависеть от типа задолженности.

3. Работа с калькулятором

Для удобного и точного расчета пени за несвоевременную уплату налогов существуют специальные калькуляторы. Это позволит вам быстро определить сумму штрафа и выбрать наиболее выгодный способ решения этого вопроса.

Калькулятор позволяет выбрать различные параметры для расчета штрафа, например, различные проценты и виды. Например, с помощью калькулятора можно рассчитать штраф в размере 1/300 от ставки ЦБ или в размере 1/150 и 1/130 от ставки ЦБ.

Для использования калькулятора необходимо указать следующие данные

- Сумма налога и задолженности,

- дата начала периода просрочки,

- дата окончания периода просрочки,

- Выберите ставку пени (1/300, 1/150 или 1/130 от ставки центрального банка),

- Нажмите на кнопку «Рассчитать».

После указания всех необходимых данных и нажатия кнопки «Рассчитать» будет рассчитана сумма штрафа за просрочку платежа. Это позволит вам точно определить стоимость ваших обязательств и принять решение о дальнейших действиях.

Кроме того, калькулятор позволяет сравнить различные варианты расчета неустойки и выбрать наиболее выгодный. Например, если установить ставку неустойки в размере 1/300 от ставки ЦБ, то сумма неустойки будет меньше, чем при использовании ставки 1/150 или 1/130 от ставки ЦБ.

Таким образом, калькулятор можно использовать для более точного и благоприятного решения вопроса о штрафах за несвоевременную уплату налогов. Калькулятор способствует прозрачности и пониманию процесса расчета и помогает выбрать наиболее выгодный метод начисления пени.

По какой формуле можно посчитать пени по налогу?

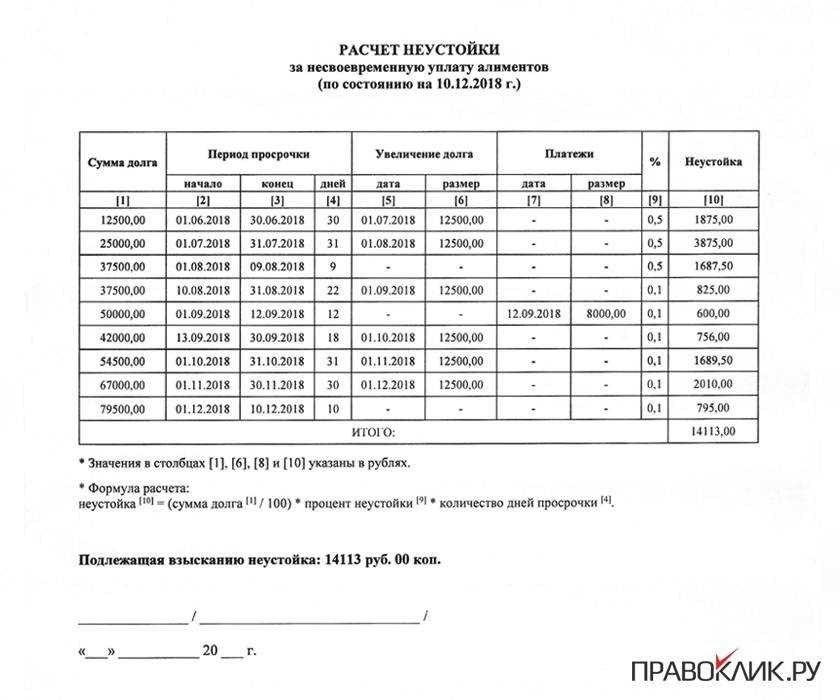

Расчет налоговых штрафов производится по специальной формуле. Для этого необходимо знать основную сумму налога, ставку пени по штрафу и количество дней просрочки.

Формула для расчета штрафа выглядит следующим образом

| Штраф (руб.) | = | Сумма основного налога (руб.) | * | Штраф (дробь) | * | Количество дней просрочки платежа |

|---|

В этой формуле основная сумма налога указывается в рублях, а процентная ставка пени — после запятой (например, 0,02 для 2%). Количество дней просрочки платежа указывается в виде целого числа.

Применение этой формулы позволяет рассчитать точную сумму штрафа в зависимости от основной суммы налога и времени просрочки платежа. Важно отметить, что данная формула используется только для расчета налоговых штрафов и не является универсальной для всех видов задолженности.

О калькуляторе пени по 1/300, 1/150, 1/130 от ставки ЦБ

Как работает калькулятор?

Используя инструмент расчета, вы можете определить размер штрафа в процентах от суммы налога, исходя из указанного периода просрочки. Для этого введите сумму просроченного налога и выберите одну из трех предложенных ставок КБ (1/300, 1/150 или 1/130).

Почему используются именно такие ставки ЦБ?

Выбор коэффициента КБ, используемого для расчета штрафа, зависит от требований законодательства. Согласно статье 317 Налогового кодекса РФ, пени за просрочку платежа могут быть рассчитаны по ставке рефинансирования Центрального банка Украины или по процентной ставке, определяемой Правительством РФ. Данная процентная ставка не может быть ниже 1/. 300 от процентной ставки рефинансирования ЦБ РФ.

Таким образом, использование процентных ставок рефинансирования ЦБ РФ 1/300, 1/150 и 1/130 обеспечивает соблюдение требований законодательства и позволяет точно определить размер штрафа, не нарушая установленных правил.

11. Как избежать просрочки платежа и пени по налогам?

Прежде всего, необходимо внимательно изучить налоговое законодательство, чтобы точно знать, когда и как необходимо уплачивать налоги. Рекомендуется вести дневник платежей, фиксируя дату уплаты и информируя об этом соответствующие органы. Это поможет избежать случайных или забытых платежей, которые могут привести к задержкам в оплате.

Вам также следует внимательно следить за финансовым состоянием вашего бизнеса. Если вы заметили финансовые трудности, связанные с нехваткой средств для уплаты налогов, вам рекомендуется незамедлительно принять меры по устранению причины финансового дисбаланса. Это может быть привлечение дополнительных средств, реорганизация бизнес-процессов или поиск новых источников дохода.

Еще одно важное действие, позволяющее избежать задержек платежей, — рассмотреть возможные задержки в получении и обработке платежей. Если налоговые платежи являются приоритетными, их следует включить в бюджет и планирование компании.

Кроме того, рекомендуется обратиться к профессиональному консультанту или бухгалтеру, который поможет организовать финансовый учет и налоговые платежи, а также даст рекомендации по снижению налоговых рисков и оптимизации налоговых платежей.

Пункт №11: Как избежать пеней по налогам?

Поскольку штраф за несвоевременную уплату налога может значительно увеличить сумму задолженности, важно знать, как избежать наложения штрафов. Некоторые полезные советы включают

1. Следите за сроками

Будьте внимательны и следите за соблюдением сроков уплаты налогов. Отправляйте платежи заблаговременно, чтобы обеспечить их своевременную оплату.

2. Автоматизируйте платежи

Автоматизируйте процесс оплаты, чтобы не пропустить сроки и не пропустить платежи. Создайте автоматизированную систему платежей или установите напоминания о необходимости оплатить налоги.

3. Будьте внимательны при заполнении декларации

Ошибки в заполнении налоговых форм также могут привести к задержкам и накоплению штрафов. Чтобы избежать ошибок, тщательно проверяйте все данные перед подачей налоговой декларации.

4. Обратитесь за помощью к специалисту

Если у вас возникли трудности с уплатой налогов или расчетом штрафов, рекомендуется обратиться за помощью к специалисту, например к налоговому консультанту или юристу. Они помогут вам рассчитать правильный размер штрафа и дадут совет, как избежать проблем в будущем.

Соблюдая сроки и тщательно выполняя все налоговые требования, вы сможете избежать штрафов и сэкономить деньги. Внимательно следите за своими финансами и при необходимости обращайтесь за профессиональной помощью.