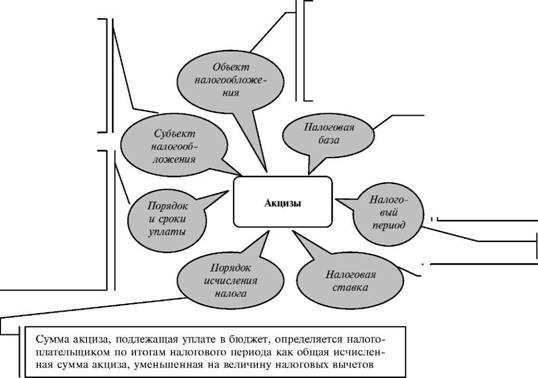

Специальные налоги — это платежи, взимаемые с производителей и импортеров товаров, подлежащих специальному налогообложению. Этот налог в первую очередь направлен на регулирование рынка и пополнение государственного бюджета. Чтобы избежать непредвиденных расходов и нарушений законодательства, очень важно точно знать, кто является плательщиком акциза.

Основными плательщиками акциза являются производители. Если компания занимается производством продукции, облагаемой специальными акцизами, она обязана сообщить об этом в налоговые органы и уплатить соответствующую сумму. Налоговой базой по специальному акцизу производители считают себестоимость продукции. Поэтому чем больше произведено товаров, тем больше акциза уплачивает производитель.

Импортеры — еще одна категория налогоплательщиков, которые уплачивают акциз. Если товары ввозятся из-за границы, налог уплачивают как импортеры, так и производители. Импортеры — это компании, которые осуществляют хозяйственную деятельность за рубежом и ввозят товары в Россию. Размер акциза зависит от рыночной стоимости импортируемых товаров и степени риска воздействия на окружающую среду и здоровье человека.

Операции, порождающие «акцизную» обязанность

Операции с акцизами связаны с производством, импортом, экспортом, продажей и использованием некоторых видов продукции, облагаемых специальными налогами.

Производство и импорт этой продукции считаются крупными операциями, влекущими за собой взимание специальных налогов. Это означает, что предприятия, занимающиеся производством или импортом продукции, облагаемой специальными налогами, обязаны уплачивать акциз с каждой произведенной или импортированной единицы.

Реализация и использование предметов специального налогообложения товаров также влечет за собой начисление акциза, и в этом случае налогоплательщиком является лицо, совершающее данные действия. Иными словами, лицо, осуществляющее реализацию или использование таких товаров, является субъектом специального налогообложения, если эти товары реализуются или используются для целей специального налогообложения.

Некоторые операции, связанные со специальными налогами, могут порождать обязательства по уплате «акциза». Например, перемещение через таможенную границу или хранение на складе товаров, облагаемых специальным налогом, может привести к возникновению обязанности по уплате специального налога.

Важно отметить, что не все операции с товарами считаются «акцизными» и не все операции приводят к возникновению обязанности по уплате акциза. Закон содержит подробный перечень операций, которые признаются акцизными и влекут возникновение обязанности по уплате акциза.

4. Признаются ли плательщиками акцизов индивидуальные предприниматели и спецрежимники?

Согласно действующему законодательству, индивидуальные предприниматели, осуществляющие деятельность по производству или реализации продукции, облагаемой акцизами, признаются плательщиками акцизов. Это означает, что они обязаны уплачивать акциз в соответствии с установленными условиями и порядком.

Однако следует отметить, что это не дает индивидуальным предпринимателям права облагать акцизом все виды деятельности, связанные с акцизами. Такое право предоставляется только тем индивидуальным предпринимателям, которые зарегистрированы в качестве плательщиков акциза.

Специально зарегистрированным предпринимателям также разрешается облагать акцизом деятельность, связанную с производством или реализацией продукции, облагаемой акцизом. Как и индивидуальные предприниматели, лица со специальной регистрацией также должны быть зарегистрированы в качестве налогооблагаемых лиц, чтобы быть признанными в качестве налогооблагаемых лиц.

Таким образом, даже индивидуальные предприниматели и налогоплательщики с особым статусом могут быть признаны налогооблагаемыми лицами, облагаемыми акцизом, если они осуществляют деятельность, связанную с производством или реализацией продукции, облагаемой акцизом, и должным образом зарегистрированы в качестве налогооблагаемых лиц, облагаемых акцизом.

Кто может быть признан плательщиком акцизов?

Для правильного понимания системы акцизного налогообложения необходимо знать, кто признается обязанным уплачивать данный налог. В соответствии с законодательством Российской Федерации налогоплательщиками акцизов могут быть юридические и физические лица, осуществляющие определенные виды деятельности, облагаемые акцизами.

Юридические лица

Налогоплательщиками налога с продаж признаются юридические лица, осуществляющие следующие виды деятельности

- Производители товаров, облагаемых налогом на потребление,

- Импортеры товаров, облагаемых налогом на потребление,

- Организации, осуществляющие розничную торговлю товарами, облагаемыми налогом на потребление,

- Операторы нефтеперерабатывающих заводов и оборудования для добычи нефти и природного газа.

- Другие юридические лица, участвующие в цепочке распределения продукции, облагаемой налогом на потребление.

Физические лица

В отличие от юридических лиц, физические лица не являются обязанными должниками по уплате специальных налогов. Однако осуществление определенных видов деятельности может определить некоторые категории физических лиц в качестве должников по данному налогу.

- Индивидуальные предприниматели, реализующие продукцию, облагаемую специальными налоговыми сборами,

- физические лица, осуществляющие самостоятельный ввоз товаров, облагаемых акцизами,

- физические лица, осуществляющие согласительную деятельность при реализации товаров, облагаемых специальным акцизом.

Решение о том, облагается ли физическое лицо акцизом, зависит от конкретных обстоятельств и вида осуществляемой им деятельности.

В каких случаях возникает обязанность по уплате акцизов?

Обязанность по уплате акциза возникает в следующих случаях

1. Импорт товаров, облагаемых акцизами

Если вы хотите ввезти товары, включенные в перечень субъектов, облагаемых специальными налогами на товары, вы должны уплатить налог с продаж перед таможней. Таможня проверит правильность уплаты до доставки товаров на таможню.

2. Производство и реализация подакцизных товаров

Если вы имеете дело с производством или продажей товаров, включенных в перечень предметов, облагаемых специальными акцизами, вы должны уплатить специальные акцизы на эти товары. Обычно специальный акциз включается в цену товара и является отдельным бременем для покупателя.

3. Передача товаров, облагаемых акцизами, по безвозмездной сделке

Например, если вы передаете предметы, облагаемые специальным акцизом, в рамках безвозмездной сделки, например, в качестве подарка или благотворительности, вы все равно будете платить специальный акциз на эти товары. Обычно лицом, ответственным за уплату акциза в таких случаях, является тот, кому передан товар.

В любом случае обязанность по уплате акциза возникает при импорте, производстве или передаче товаров. Размер акциза определяется в соответствии с законодательством и может варьироваться в зависимости от категории товаров и их стоимости.

| Категория | Специальные налоговые коэффициенты |

|---|---|

| Алкогольные напитки. | В зависимости от объемного содержания этилового спирта |

| Табачные изделия | В зависимости от типа и категории продукции |

| Автомобили | В зависимости от объема двигателя и типа топлива |

Для правильного определения обязанностей по уплате налога на разделение необходимо тщательно изучить законодательство и проконсультироваться с экспертами в данной области.

Кто будет плательщиком акциза, если товары продает посредник?

Если товар продается через посредника, возникает вопрос, кто будет плательщиком акциза. В таких случаях важно определить, кто имеет власть над товаром и определяет его продажу и использование.

Согласно Общему положению, лицом, обязанным уплачивать НДС, является тот, кто производит или продает товар, облагаемый НДС. Однако ситуация может быть более сложной, если товары продаются посредником.

Если посредник не намерен продавать товар и является просто посредником между производителем и покупателем, то акциз взимается с производителя или розничного продавца, который является собственником товара.

Однако если посредник обладает всей полнотой власти над товаром, он признается плательщиком акциза. В этом случае потребитель должен уплатить акциз и выполнить все соответствующие процедуры декларирования.

Посредники также могут получать вознаграждение за свою роль в продаже товаров, но это не делает их ответственными за уплату акциза. Власть над товаром и решающее влияние на судьбу товара по-прежнему являются основными факторами, определяющими право на акциз.

11. Какие товары НЕ являются подакцизными?

Список товаров, не облагаемых акцизом, выглядит следующим образом

1. животные, включая птиц, их продукты и производные (например, мясо, молоко, яйца)

2. растения, включая овощи, фрукты и зерновые.

3. пищевые продукты, такие как мука, сахар, молоко, масло и мясо.

4. одежда, обувь и аксессуары.

5. книги и газеты.

6. медицинские товары и оборудование.

7. услуги

8. имущество, передаваемое по наследству или в дар

9. жилищные услуги

10. образовательные услуги

11. некоторые виды транспортных средств, например, велосипеды и скутеры.

12. энергосберегающее оборудование

13. бытовая техника и электронное оборудование

14. товары для детей, такие как игрушки и детская одежда

15. товары, предназначенные для экспорта.

Это лишь несколько примеров товаров, которые не облагаются НДС. Конечно, список может быть более обширным и зависит от конкретных законов и правил каждой страны.

В случае сомнений стоит обратиться за профессиональной консультацией или изучить информацию в соответствующих правовых и налоговых документах.

Платежи «акцизы» вкладывает в бюджет государства значительные суммы

Акцизами облагается определенный круг товаров, чаще всего алкогольная и табачная продукция, нефтепродукты и автотранспортные средства. Акцизы также могут взиматься с производителей и импортеров товаров, а также с посредников, продающих товары.

Для соблюдения требований законодательства и исполнения обязанности по уплате акциза необходимо правильно определить статус и категорию плательщика. Индивидуальные предприниматели и организации, осуществляющие деятельность в соответствии с особым статусом, могут быть признаны плательщиками специального акциза, если они связаны с продукцией, облагаемой специальным налогом.

Чтобы понять, какие товары облагаются специальным акцизом, необходимо изучить действующее законодательство. Это позволит избежать возможных нарушений и поможет правильно организовать финансовые процессы, связанные с уплатой акциза.

| Продукция, облагаемая специальными акцизами | Специальные налоговые коэффициенты |

|---|---|

| Алкогольные напитки. | Варьируется для различных видов напитков |

| Табачные изделия | Варьируется для различных видов продукции |

| Нефтепродукты | Варьируется для различных видов продукции |

| Автомобили | Варьируется в зависимости от кубатуры двигателя и стоимости |

Таким образом, акцизные платежи являются важной составляющей финансовой системы государства. Грамотный и своевременный мандат на уплату специальных акцизов позволяет поддерживать бюджет и обеспечивать социальные программы и потребности граждан.