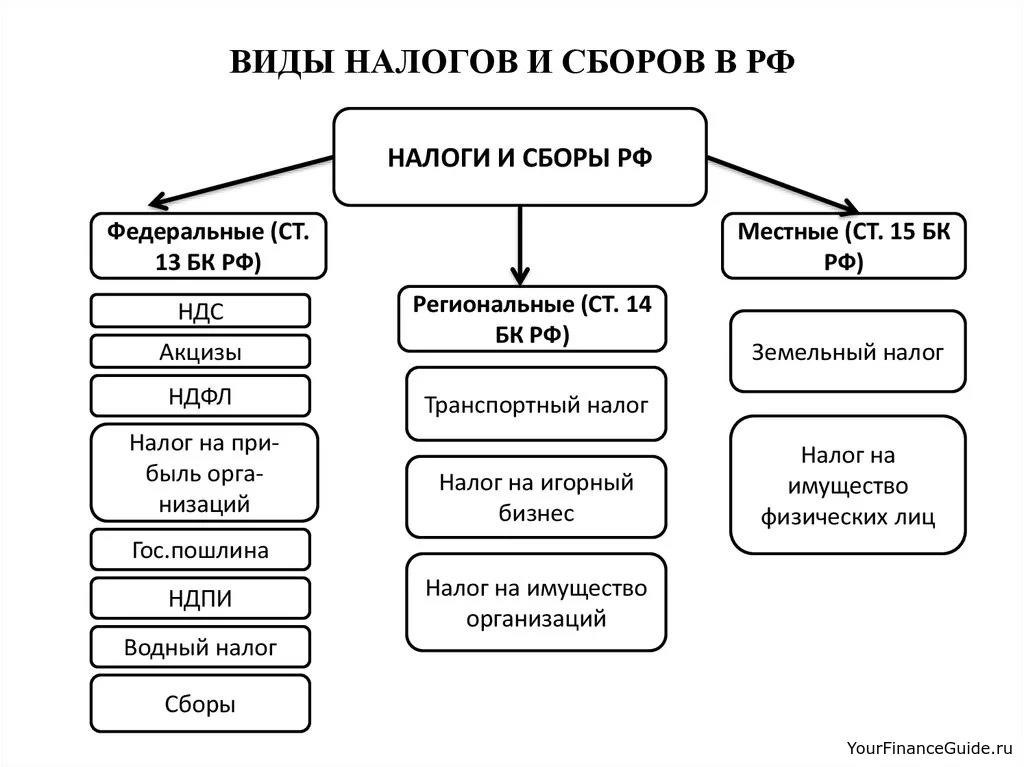

Местные налоги — это налоговые платежи, взимаемые на уровне района или микрорайона. Они являются одним из ключевых инструментов формирования бюджета и обеспечения экономической жизнеспособности региона. Основная цель введения местных налогов — увеличение доходной базы местного бюджета и рост собственных ресурсов органов местного самоуправления.

Местные налоги позволяют регионам направлять дополнительные средства на реализацию социальных программ, развитие инфраструктуры и поддержку местного бизнеса. Однако местные налоги не являются самостоятельной налоговой системой. Они дополняют федеральную налоговую систему и устанавливаются местными налоговыми органами в соответствии с законодательством.

К основным видам местных налогов относятся налог на имущество, земельный налог, транспортный налог и многие другие местные налоги. Каждый регион имеет право самостоятельно определять ставки и размеры этих налогов в пределах, разрешенных законом. Поэтому местные налоги могут варьироваться от региона к региону.

Как действуют местные налоги? После уплаты местных налогов их сумма зачисляется в местный бюджет и используется для финансирования различных программ и мероприятий. Местные налоги дают регионам большую финансовую независимость и гибкость в управлении собственными ресурсами.

В то же время местные налоги могут вызывать разногласия и конфликты между регионами и федеральными властями, поскольку могут возникать расхождения в распределении доходов и расходов. Некоторые регионы с развитой экономикой или богатыми природными ресурсами могут получать значительные доходы от местных налогов, в то время как другие регионы могут сталкиваться с дефицитом.

Региональные налоги: где смотрим ставки

Чтобы узнать ставки местных налогов, необходимо обратиться к соответствующим документам, утвержденным властями субъектов Российской Федерации.

Во-первых, необходимо ознакомиться с законодательством субъектов Российской Федерации, которое неизменно содержит информацию о налоговых ставках.

Во-вторых, вы можете обратиться к сайтам налоговых органов субъектов РФ. На сайте обычно содержится информация о ставках местных налогов, формах и сроках их уплаты.

Важно также отметить, что региональные налоговые ставки могут быть изменены и дополнены в соответствии с экономической и налоговой политикой субъектов Российской Федерации. Поэтому рекомендуется регулярно проверять актуальность информации о налоговых ставках на официальных ресурсах Основ субъектов Российской Федерации.

Пример установления ставки регионального налога:

Предположим, что в субъекте Российской Федерации установлена региональная ставка налога на недвижимость в размере 2 % от стоимости объекта недр. Это означает, что если кадастровая стоимость объекта составляет 1 000 000 рублей, то налоговая база будет равна 1 000 000 рублей, а сумма налога — 20 000 рублей (2 % от 1 000 000 рублей).

Важно понимать, что региональные налоговые ставки могут отличаться для разных субъектов Российской Федерации. Например, в Москве ставка налога на недвижимость может составлять 0,5 %, а в Красном Яре — 1,5 %. Поэтому при осуществлении деятельности в разных отраслях необходимо учитывать разницу в налоговых ставках и заранее рассчитывать потенциальные налоговые обязательства.

Поэтому, чтобы узнать ставки регионального налогообложения, следует обратиться к сайту Законодательной и налоговой службы РФ. Региональные налоги могут отличаться в разных субъектах Российской Федерации, поэтому важно учитывать эти различия при осуществлении деятельности в разных регионах.

Налог на имущество

Основной целью налога на недвижимость является получение дохода в бюджет местных органов власти. Размер налога зависит от различных факторов, определяемых местными органами власти, включая категорию недвижимости, ее стоимость и налоговую ставку.

Ставка налога на недвижимость определяется как процент от подвальной (или иной) стоимости объекта. Налоговые ставки обычно варьируются от региона к региону и могут быть разными для физических и юридических лиц. Они могут быть стабильными или прогрессивными.

Налог на недвижимость обычно уплачивается ежегодно и зачисляется в соответствующий местный бюджет до определенной даты. Несвоевременная уплата налога может повлечь за собой штрафные санкции в виде пени или штрафов за просрочку платежа.

Налог на имущество включает в себя различные категории активов, такие как здания, сооружения, транспортные средства, машины, оборудование, участки и другие активы, представляющие финансовую ценность.

Важно отметить, что налог на недвижимость не является единственным местным налогом, и его ставка может варьироваться в зависимости от района. Поэтому перед уплатой налога на имущество рекомендуется обратиться в местный налоговый орган или к консультанту, чтобы получить актуальную информацию о ставках налога и порядке его уплаты в вашем регионе.

Налог на имущество

Налогом на имущество облагаются земля, здания, сооружения, установки, транспортные средства, машины и оборудование, а также некоторые другие активы.

Размер налога на имущество определяется исходя из нормативной стоимости объекта и определяется в процентах от этой стоимости. Размер налоговой ставки может варьироваться от региона к региону.

Налог на имущество обычно уплачивается ежегодно. Сумма налога и дата уплаты определяются местным налоговым органом. Для юридических лиц сумма налога может варьироваться в зависимости от прибыли, площади участка и других факторов.

Сегодня налог на недвижимость является важным источником финансирования местных бюджетов. Он позволяет финансировать различные программы и проекты в сфере образования, здравоохранения, инфраструктуры и других областях.

Важно отметить, что правила и процедуры, регулирующие уплату налога на недвижимость, могут меняться. Поэтому рекомендуется следить за последней информацией о законодательстве и своевременно выполнять свои налоговые обязательства.

Уплата налога на имущество является важным элементом российского правового и экономического порядка. Своевременное исполнение этой обязанности способствует формированию регионального бюджета и обеспечивает комфортные условия проживания граждан.

Специальные налоговые режимы

1. Патентная система налогообложения

Патентный режим налогообложения распространяется на индивидуальных предпринимателей, занимающихся определенными видами деятельности. Они платят фиксированную сумму налога в зависимости от региона и вида деятельности. При этом они освобождаются от уплаты налога на добавленную стоимость (НДС) и других налогов.

2. Упрощенная система налогообложения (УСН)

Упрощенная система налогообложения предназначена для малых и средних предприятий с оборотом ниже определенного уровня. В зависимости от характера своей деятельности они могут выбрать одну из нескольких упрощенных систем налогообложения. В этом случае налог уплачивается только с дохода, и компания освобождается от уплаты других налогов.

В целом специальные налоговые режимы предоставляют предпринимателям определенные преимущества, помогая снизить налоговые платежи и упростить процесс уплаты налогов. Однако прежде чем применять эти схемы, следует тщательно изучить их условия и ограничения, чтобы обеспечить их правильное применение к деятельности.

Налог на игорный бизнес

Налоги на игорные операции определяются индивидуально на каждой территории, и ставки налога могут различаться. Обычно он рассчитывается как процент от доходов игорного бизнеса. Ставка этого налога может варьироваться в зависимости от вида игорной деятельности.

Кроме того, налог на игорный бизнес может иметь дополнительные особенности, такие как фиксированные налоговые платежи и разделение доходов. Это зависит от положений конкретного местного законодательства.

Налоги на игорные предприятия являются одним из важнейших источников финансирования местных бюджетов. За счет этого налога решаются многие вопросы, связанные с развитием инфраструктуры, социальными программами и другими важными направлениями местного развития.

Уплата налога на игорный бизнес является обязательной для всех игорных заведений и должна производиться в полном объеме в соответствии с установленными налоговыми ставками и сроками. Неуплата данного налога может повлечь за собой юридическую ответственность.

Таким образом, налог на игорные предприятия играет важную роль в формировании доходов региональных бюджетов и является инструментом регулирования российской игорной индустрии.

Налог на профессиональный доход — НПД

Ставки налога определяются конкретными регионами и могут варьироваться от региона к региону. Как правило, ставка НПС представляет собой фиксированный процент от дохода, полученного физическим лицом за определенный период.

Налогоплательщиками являются как физические лица, работающие как индивидуальные предприниматели, так и юридические лица, выплачивающие заработную плату своим сотрудникам.

НДФЛ является важным источником финансирования регионального бюджета, так как в него поступают дополнительные средства на реализацию различных социальных программ и развитие региональной инфраструктуры.

Особенности налогообложения профессионального дохода:.

1. физические лица, осуществляющие предпринимательскую деятельность и получающие доход от оказания профессиональных услуг, обязаны самостоятельно уплачивать соответствующие налоги.

2. сумма налога на профессиональный доход исчисляется исходя из фактического дохода плательщика, уменьшенного на сумму налоговых льгот и скидок, которые могут быть предусмотрены законом

3. налог на профессиональный доход уплачивается ежеквартально в соответствии с установленными сроками

4. налоговая база для расчета налога может быть изменена в сторону увеличения или уменьшения. Для этого необходимо предоставить соответствующие документы, подтверждающие фактический доход или наличие налоговых льгот.

Налог на профессиональный доход — одна из процедур, которую необходимо учитывать при развитии бизнеса и получении дохода от профессиональных услуг. Правильная уплата этого налога и соблюдение требований законодательства позволяют избежать неприятных последствий и обеспечивают стабильность предпринимательской деятельности.

11. Налог на налоговую базу: что это такое?

Налог на налоговую базу относится ко многим видам налогов, включая законный подоходный налог, налог на прибыль и налог на недвижимость. Ставка этого налога обычно составляет фиксированный процент от налоговой базы.

Основная цель налога на налоговую базу — выравнивание налогового бремени по разным налогам и компенсация возможных противоречий в налоговых ставках между регионами. Налог также способствует сбору дополнительных средств в региональные бюджеты.

Налогоплательщики данного налога должны быть внимательны и учитывать расчеты, чтобы не допустить недостаточного учета налогового бремени. В то же время важно отметить, что ставки налоговой базы могут различаться в зависимости от региона, поэтому для получения более подробной информации о размере данного налога в конкретном регионе необходимо обращаться к соответствующим нормативным актам и документам.