Рефинансирование ипотеки — это процесс замены текущего ипотечного кредита на новый, с более выгодными условиями. При рефинансировании важно собрать все необходимые документы, чтобы убедить кредитора в вашей платежеспособности и настоять на более выгодных условиях. В этой статье мы рассмотрим список документов, которые обычно требуются для рефинансирования ипотеки, и дадим полезные советы по их сбору.

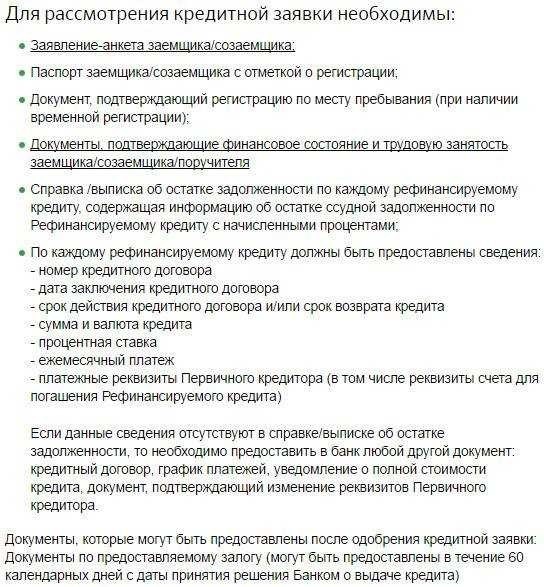

Первый и самый важный документ для рефинансирования ипотеки — это копия первоначального кредитного договора. В нем кредитор должен предоставить информацию об условиях вашей текущей ипотеки, включая сумму кредита, процентную ставку, срок кредита и ежемесячные платежи. Эта документация поможет кредитору оценить, насколько вы подходите для рефинансирования ипотеки и сможете ли вы выплачивать кредит.

Вам также необходимо предоставить свидетельство о праве собственности на недвижимость. Этот документ подтверждает, что вы являетесь законным владельцем недвижимости, которую хотите рефинансировать. Кредиторы обычно требуют оригинал или заверенную копию свидетельства.

Как правило, вас также попросят предоставить документы, подтверждающие ваш доход и финансовое положение. Это могут быть расчетные листки, налоговые декларации, выписки из банковских счетов и другие документы, подтверждающие вашу платежеспособность. Кредиторы хотят быть уверены, что вы сможете вовремя погасить новый кредит.

Список необходимых документов может варьироваться в зависимости от кредитора и ваших личных обстоятельств. Поэтому перед сбором документов рекомендуется проконсультироваться со специалистом или обратиться в банк, в котором вы рефинансируете ипотеку. Там вам предоставят подробную информацию о требованиях к документам и помогут успешно завершить рефинансирование ипотеки.

Куда обращаться за рефинансированием?

Прежде чем выбрать конкретный банк, стоит провести исследование рынка услуг по рефинансированию ипотеки. Ознакомьтесь с перечнем банков, предлагающих такие услуги, и изучите их условия.

Как выбрать банк для рефинансирования?

При выборе банка для рефинансирования ипотеки рекомендуется обратить внимание на следующее

- Процентные ставки. Сравните процентные ставки разных банков и выберите наиболее выгодный банк. Не забудьте обратить внимание на условия, при которых процентная ставка будет меняться в течение всего срока кредитования.

- График рефинансирования. Узнайте, сколько времени занимает процесс рефинансирования в каждом конкретном банке. Это поможет вам спланировать свои финансы и определить, подходят ли вам эти сроки.

- Необходимая документация. Узнайте, какие документы требуются для рефинансирования в каждом банке. Если у вас уже есть документы (например, квитанции о доходах), вам будет проще выбрать банк, требующий минимальный пакет документов.

- Дополнительные услуги. Некоторые банки предлагают дополнительные услуги, такие как страхование имущества или досрочное погашение кредита без санкций. Выясните, какие дополнительные услуги предлагает каждый банк и насколько они вам интересны.

Изучив и сравнив предложения разных банков, выберите наиболее подходящий вариант. Подайте в выбранный вами банк заявку на рефинансирование ипотеки, предоставьте все необходимые документы и ожидайте решения по вашей заявке.

Когда лучше рефинансировать ипотечный кредит

Рефинансирование ипотеки — это процесс замены старого кредита на более выгодные условия. Однако, чтобы рефинансирование было максимально выгодным и полезным, необходимо правильно выбрать время.

1. Понижение процентных ставок

Одним из основных показателей, на который следует обратить внимание при выборе рефинансирования, является уровень процентных ставок на рынке. Если процентные ставки достаточно низкие и имеют тенденцию к снижению, это может быть хорошим моментом для рефинансирования. Низкие процентные ставки позволят вам получить новую ипотеку с более низкой процентной ставкой и, соответственно, меньшими ежемесячными платежами.

2. Улучшение кредитной истории

Если ваша кредитная история значительно улучшилась за время ипотеки, возможно, сейчас самое время для рефинансирования. По мере улучшения кредитной истории вы можете получить более низкую процентную ставку по новому кредиту. В этом случае рефинансирование поможет вам сэкономить на будущих процентах.

Также стоит подумать о том, какие еще изменения произошли в ваших личных обстоятельствах. Например, если ваше финансовое положение улучшилось или если вы можете досрочно погасить ипотеку, это также может быть подходящим моментом для рефинансирования.

Важно помнить, что рефинансирование ипотеки не всегда и не для всех выгодно. Поэтому, прежде чем решиться на рефинансирование, следует тщательно изучить все условия нового кредита и финансовые возможности человека.

В чем отличие рефинансирования от реструктуризации?

Рефинансирование — это процесс замены старого ипотечного кредита на более выгодные условия. Основная цель рефинансирования — снижение процентной ставки или увеличение срока кредита для уменьшения ежемесячных платежей. При рефинансировании берется новый кредит у другого кредитора, который используется для погашения старого кредита. Это дает потенциальную экономию на новых условиях кредитования и процентных платежах.

Реструктуризация — это изменение условий существующей ипотеки у текущего кредитора. Основная цель реструктуризации — сделать выплаты более доступными с учетом текущего финансового положения заемщика. Реструктуризация может включать в себя изменение ежемесячных платежей, изменение процентной ставки, перерасчет долга или рассрочки. Она может помочь сохранить ипотеку в случае временных финансовых трудностей или изменения условий.

В отличие от рефинансирования, реструктуризация не требует получения нового кредита и не влияет на долгосрочные условия ипотечного договора. Однако реструктуризация может дать временное облегчение в период финансовых трудностей, позволяя заемщикам продолжать вносить платежи по ипотеке без риска потерять свою недвижимость.

В идеале выбор между рефинансированием и реструктуризацией должен зависеть от финансовых целей и текущих обстоятельств. Рефинансирование может быть хорошим вариантом, если вы хотите снизить процентные платежи и облегчить доступ к кредиту в долгосрочной перспективе. Реструктуризация больше подходит, если у вас временные финансовые трудности и вы хотите сохранить ипотеку, избежав проблем с выплатами и потери имущества.

11. Как выбрать банк для рефинансирования ипотеки?

1. процентные ставки. Одним из важных критериев выбора является процентная ставка по новому кредиту. Чем ниже процентная ставка, тем меньше общий платеж по кредиту. Важно помнить, что процентная ставка может зависеть от вашей кредитной истории и финансового положения.

2. дополнительные услуги и условия. Помните о дополнительных услугах, предлагаемых банками. Например, это может быть возможность пропустить некоторые платежи или изменить график погашения кредита. Также важно знать о возможных санкциях и поставках.

3. Репутация банка. Выбирайте банк с хорошей репутацией и надежными условиями. Отзывы клиентов и рейтинги банков помогут вам сделать правильный выбор.

4. простота обслуживания. Выбирая банк для рефинансирования ипотеки, обратите внимание на удобство обслуживания. Такие факторы, как сайты магазинов, онлайн-сервисы и мобильные приложения, могут значительно облегчить взаимодействие с банком.

5. дополнительные условия рефинансирования. Изучите условия рефинансирования, предлагаемые банком. Некоторые банки могут предлагать сниженные процентные ставки или специальные предложения для новых клиентов.

При выборе банка для рефинансирования ипотеки рекомендуется обратиться в разные банки и получить предложения по условиям кредитования. Сравните их и выберите наиболее выгодное предложение, принимая во внимание все вышеперечисленные факторы. Помните, что правильный выбор банка поможет вам сэкономить значительную сумму денег и упростить финансовое положение.

Когда не стоит рефинансировать ипотечный кредит?

Модификация ипотеки может стать выгодным решением для многих заемщиков, однако ее применение может быть нецелесообразным.

Во-первых, не стоит рефинансировать ипотеку, если сумма кредита увеличится. Например, если вы уже платите по ипотеке больше, а погашать нужно меньшую сумму, то нет смысла оформлять новый кредит на большую сумму.

Во-вторых, если у вас плохая кредитная история, то есть у вас есть долги по другим кредитам или просрочки, банк может отказать вам в рефинансировании. Кредитная история важна потому, что банки рассматривают рефинансирование ипотеки как новую кредитную заявку.

В-третьих, рефинансирование может оказаться невыгодным, если на рынке кредитования произойдут серьезные изменения и процентные ставки упадут до более низкого уровня. В этом случае вам будет сложно найти новую ипотечную программу с более низкой процентной ставкой, чем у вас уже есть.

Таким образом, рефинансирование ипотеки имеет свои ограничения и в некоторых случаях может оказаться невыгодным решением. Поэтому, прежде чем принимать решение, обратитесь за профессиональной консультацией и оцените все возможные результаты и финансовые выгоды.