Современная стоматология предлагает широкий спектр услуг по восстановлению и поддержанию здоровья полости рта. Однако стоматологическое обслуживание часто обходится в кругленькую сумму. Что, если мы расскажем вам о возможности сэкономить на лечении, получив налоговые вычеты на стоматологические услуги?

Согласно действующему законодательству, граждане имеют право на получение налогового вычета в размере до определенной суммы на лечение, диагностику и профилактику заболеваний полости рта. Это означает, что часть денег, потраченных на лечение зубов, будет возвращена.

Как это работает.

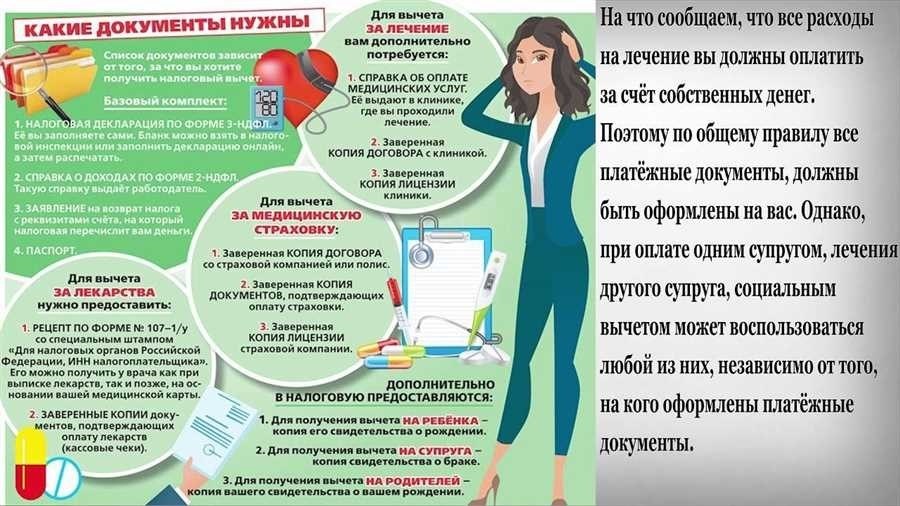

Чтобы воспользоваться налоговым вычетом, вы должны предоставить в налоговую инспекцию документы, подтверждающие факт оплаты стоматологических услуг. К таким документам относятся кассовые чеки, счета-фактуры и договоры на оказание стоматологических услуг. Также важно получить информацию о перечне расходов и оказанных услуг.

Если сумма налогового вычета превышает сумму уплаченного налога, разница может быть возвращена наличными или учтена в следующем налоговом периоде. Кроме того, налоговые вычеты применяются к общей сумме налога на доходы физических лиц, что уменьшает вашу налоговую базу и сумму налога, которую вы должны уплатить государству.

Не упустите возможность сэкономить на лечении зубов! Воспользуйтесь налоговыми льготами и получите преимущества, которые помогут вам сохранить вашу улыбку и ваши финансы одновременно.

Как получить возврат НДФЛ после лечения в клинике «Бюджетная стоматология»

Бюджетная стоматологическая клиника предлагает своим клиентам возможность получить возврат подоходного налога после лечения зубов. Вы можете сэкономить значительную сумму на лечении в нашей клинике.

Процедура получения возврата

Чтобы получить возврат подоходного налога, необходимо выполнить несколько шагов.

- Сохраняйте чеки и документы, подтверждающие оплату лечения в клинике «Бюджетная стоматология». Важно, чтобы в этих документах была указана информация о вас (имя, домашний адрес) и вашей организации (название, номер НДС и адрес).

- Заполните соответствующую форму заявления на возврат подоходного налога с физических лиц. Укажите всю необходимую информацию, включая регистрационный номер физического лица.

- Приложите к заявлению копии чеков и квитанций об оплате. Во избежание проблем с обработкой все документы должны быть отксерокопированы или отсканированы.

- Отправьте по почте подписанные и заполненные пакеты документов или подайте их онлайн через специальную форму на официальном сайте.

- Дождитесь возврата подоходного налога с физических лиц.

Обратите внимание, что возврат подоходного налога физических лиц может занять некоторое время, так как он обрабатывается налоговыми органами. Также стоит отметить, что условия представлены здесь исключительно в информационных целях и могут меняться в зависимости от решения налоговой.

Возврат подоходного налога после лечения зубов может быть удобным и выгодным. Не упустите возможность сэкономить на лечении и получить свои деньги обратно!

Налоговый вычет за лечение зубов: сколько можно получить

Размер налогового вычета за лечение зубов зависит от ряда факторов. Во-первых, важно отметить, что размер скидки составляет 13 % от стоимости лечения, но не может превышать 120 000 рублей в год. Это означает, что если стоимость лечения превышает 923 076 рублей, то максимальный размер скидки все равно составит 120 000 рублей. Если стоимость лечения меньше 923 076 рублей, то скидка составит 13 % от потраченной суммы.

Например, если на лечение зубов потрачено 50 000 рублей, налоговый вычет составит 6 500 рублей (50 000 рублей * 13 %). Если на лечение потрачено 200 000 рублей, скидка составит максимум 120 000 рублей.

Одной из важных особенностей налогового вычета на лечение зубов является то, что расходы на лечение могут быть получены только в том году, в котором они были произведены. Если скидку не удалось использовать в этом году, то возможность воспользоваться ею в будущем будет упущена.

Таким образом, налоговые льготы на лечение зубов могут уменьшить ваш общий подоходный налог и позволить вам дополнительно сэкономить при оплате стоматологического лечения. Размер скидки зависит от стоимости лечения и может составлять до 13% от потраченной суммы, но не более 120 000 рублей в год.

За какое лечение можно получить налоговый вычет?

Виды услуг, за которые можно получить налоговый вычет:

1. Профилактическая стоматология — это мероприятия, направленные на предупреждение и выявление заболеваний полости рта. Она включает в себя стоматологические осмотры, удаление камней, полировку зубов и другие процедуры.

2. лечение кариеса — это лечение инфицированных зубов и устранение кариеса. Оно включает в себя пломбирование зубов, удаление зубных отложений и другие процессы, направленные на восстановление и поддержание работоспособности зубов.

3. стоматологическая хирургия — это вмешательства, направленные на удаление зубов, исправление прикуса, имплантацию зубов и другие хирургические процедуры

4. ортодонтическое лечение — это исправление аномалий прикуса и выравнивание зубов с помощью систем манипуляторов или съемных аппаратов.

5. ортопедическое лечение — это восстановление отсутствующих зубов с помощью отсутствующих, мостовидных или съемных протезов. Оно включает в себя изготовление и установку зубных протезов.

Важно отметить, что налоговые вычеты не предоставляются на эстетические или косметические процедуры, такие как отбеливание зубов или облицовка.

При подаче документов на возмещение подоходного налога за лечение зубов необходимо убедиться, что услуги, за которые была произведена оплата, входят в перечень процедур, по которым предоставляется налоговый вычет.

Кто имеет право на возмещение НДФЛ за лечение зубов

В России каждый гражданин имеет право на возврат подоходного налога с физического лица (ПНФ), уплаченного за лечение зубов. Однако для того, чтобы получить право на возврат, необходимо соблюсти ряд условий.

- Перед началом лечения необходимо пройти обследование у стоматолога, чтобы убедиться в необходимости оказания медицинских услуг.

- Стоматологическое лечение должно проводиться только в официальном клиническом или медицинском учреждении, имеющем все необходимые разрешения и допуски для оказания подобных услуг.

- Пациенты должны оплачивать лечение из своих личных средств, не прибегая к услугам страховых компаний или программ обязательного медицинского страхования.

- Налоговые льготы на лечение зубов можно получить только на основании официальной документации о выполненных медицинских услугах. Этот документ должен быть подписан врачом и заверен печатью медицинского учреждения.

- Пациент должен быть налогоплательщиком и иметь право на получение дохода, облагаемого подоходным налогом.

Если все условия соблюдены, гражданин имеет право на возврат подоходного налога, уплаченного физическому лицу, ответственному за расходы на лечение зубов. Для этого ему необходимо заполнить заявление и представить все документы, необходимые для налоговой проверки по месту жительства. После рассмотрения заявления и представленных документов налоговая инспекция принимает решение о возврате налога.

Сроки подачи заявления на вычет – до 3 лет

Если вы хотите получить налоговую скидку на стоматологические услуги, обратите внимание на сроки подачи заявления. В соответствии с законом вы имеете право подать заявление на скидку в течение трех лет с момента получения услуг.

Это означает, что, например, если вы пройдете лечение зубов в бюджетной стоматологической клинике в 2022 году, у вас есть время до конца 2025 года, чтобы запросить возврат подоходного налога на эту сумму.

Однако, чтобы избежать путаницы и задержек, рекомендуется не откладывать подачу заявления на скидку на последний момент. Чем раньше вы подадите заявление, тем быстрее получите свои деньги.

Чтобы подать заявление, вам понадобятся документы, подтверждающие ваши расходы на лечение зубов. Обратитесь к специалисту клиники. Соберите все необходимые документы и правильно оформите заявление.

Пример расчета налогового вычета на стоматологическое лечение

Рассмотрим пример расчета налогового вычета за лечение зубов: предположим, вы прошли курс лечения зубов в бюджетной стоматологической клинике на сумму 50 000 рублей. Чтобы получить налоговую скидку, необходимо учесть следующие факторы

1. максимальный размер налогового вычета на лечение зубов составляет 120 000 рублей в год. Если сумма расходов превышает эту сумму, вы снова имеете право на скидку в размере 120 000 рублей.

2. налоговый вычет предоставляется в размере 13 % от суммы расходов на лечение зубов. В нашем случае это будет 13% от 50 000 рублей, то есть 6 500 рублей.

3. в зависимости от запрашиваемого налогового вычета могут быть указаны различные суммы налогового вычета в пределах установленных лимитов. Например, если вы хотите получить налоговую скидку в размере 6 500 рублей, вы можете указать эту сумму в заявлении; если вы хотите получить максимальную скидку в размере 120 000 рублей, вы можете указать эту сумму в заявлении.

4. налоговые вычеты рассчитываются при заполнении декларации о доходах. Вы должны указать стоимость лечения зубов в специальной графе и подтвердить ее в письменном виде.

5. после заполнения декларации и подачи заявления на налоговый вычет клиент получает возврат налога или уменьшение налоговой базы на указанную сумму налогового вычета.

Так, в данном примере вы можете получить налоговый вычет в размере 6 500 рублей за стоматологические работы стоимостью 50 000 рублей. Это позволяет уменьшить налоговые платежи и сэкономить деньги.

Социальный и имущественный вычет в один год – это возможно?

Многие люди, получающие регулярный доход и платящие налоги, задаются вопросом, можно ли в одном и том же году одновременно получать налоговые вычеты по социальному страхованию и на недвижимость.

Ответ на этот вопрос довольно прост — да, это возможно.

Если вы одновременно несете сопутствующие расходы, вы имеете право на оба вида скидок.

Для того чтобы получить право на социальные вычеты, необходимо понести определенные законом расходы на здравоохранение. Эти расходы могут относиться к лечению зубов или другим видам медицинских услуг.

Размер социального вычета зависит от ваших доходов и расходов. Это фиксированный процент от вашего общего дохода.

Имущественные вычеты разрешены для определенных видов расходов, таких как выплаты по ипотеке или капитальный ремонт дома.

Размер имущественного вычета также зависит от вида доходов и расходов.

Поэтому, если у вас есть расходы, которые соответствуют обоим видам вычета, вы можете получить оба вычета в одном и том же году.

Это минимизирует ваши налоговые обязательства и гарантирует, что вы получите максимально возможный возврат налога.

| Год | Размер социальной скидки | Размер имущественного вычета |

|---|---|---|

| 2020 | 20 000 РУБ. | 30, 000 РУБ. |

| 2021 | 25, 000 РУБ. | 35, 000 РУБ. |

| 2022 | 30, 000 РУБ. | 40, 000 РУБ. |

Как видно из таблицы, размер вычетов может меняться каждый год в связи с переоценкой или изменениями в системе налогообложения.

Поэтому при подаче налоговой декларации целесообразно проверять актуальные данные на каждый конкретный год и поступать соответствующим образом.

Обратите внимание, что для получения скидки необходимо выполнить определенные условия и представить все необходимые документы.

Также следует обращать внимание на сроки и даты подачи деклараций, чтобы не упустить возможность получить скидку.

Можно ли вернуть НДФЛ через работодателя?

Возможность возврата НДФЛ через работодателя зависит от конкретной политики и практики компании. В некоторых случаях работодатели могут предоставить сотрудникам возможность вернуть деньги, зачтя НДФЛ, уплаченный за лечение зубов, в счет зарплаты или предоставив другие виды компенсации.

Однако не все работодатели предлагают такую возможность. Как правило, это зависит от финансовых возможностей компании и ее желания заботиться о благополучии своих сотрудников. Поэтому, прежде чем прибегать к возврату НДФЛ через работодателя, стоит обратиться в отдел кадров или получить внутреннюю информацию.

Если ваш работодатель предлагает такую возможность, вам, как правило, придется подписать специальную форму заявления или согласиться на вычеты из заработной платы. Для подтверждения расходов на лечение зубов могут потребоваться дополнительные документы.

Следует отметить, что если вы получаете возврат подоходного налога с физических лиц через своего работодателя, то сумма возврата будет вычитаться из вашей зарплаты частями в течение определенного периода времени. Это может повлиять на размер получаемой в этот период зарплаты.

За что можно получить возврат?

Для получения возмещения подоходного налога за стоматологические услуги необходимо получить документальную информацию о расходах на лечение. К таким расходам относятся

1. Оплата стоматологических процедур и лечения зубов

Возмещение подоходного налога может быть использовано для оплаты ряда стоматологических услуг, включая консультации стоматолога, профилактические осмотры, лечение зубов, экспорт зубов, трансплантацию, установку ортодонтических брекетов и другие медицинские процедуры, связанные с устранением различных заболеваний полости рта.

2. Приобретение медицинских препаратов и инструментов

Если во время стоматологического лечения вам прописали домашние медицинские препараты или инструменты, вы также можете потребовать возмещения подоходного налога, предоставив чеки или счета на приобретение этих товаров.

3. Оплата медицинских услуг

Возмещение подоходного налога также доступно для медицинских расходов, связанных со стоматологическими процедурами. Сюда могут входить выплаты ассистентам врача, медсестрам и другим специалистам, которые оказывали вам помощь в клинике.

Важно отметить, что для получения возмещения подоходного налога все вышеперечисленные расходы должны быть подтверждены. Речь идет о чеке, счете, договоре или другом документе, подтверждающем факт оплаты и оказания стоматологических услуг.

Возврат налога за лечение зубов: инструкция

Если вы хотите вернуть деньги, потраченные на лечение зубов, у вас может быть возможность получить налоговый возврат за это лечение. Для этого вам необходимо следовать следующим инструкциям

Шаг 1: Соберите все необходимые документы. Вам понадобятся доказательства оказания стоматологических услуг, официальные документы о том, что услуги были оказаны, и любые другие документы, подтверждающие факт лечения.

Шаг 2: Заполните налоговую декларацию за стоматологическое лечение. Укажите всю необходимую информацию, оплаченные услуги и сумму, которую вы хотите вернуть. Подпишите форму заявления.

Шаг 3: Подайте заявление и все подтверждающие документы в налоговую инспекцию. Убедитесь, что все документы правильно заполнены и подписаны, чтобы избежать задержек в рассмотрении вашего заявления.

Шаг 4: Ожидайте ответа из налоговой инспекции. Ответ обычно приходит в течение нескольких недель после подачи заявления. Если ваше заявление будет удовлетворено, налоговая служба вернет вам деньги на указанный вами банковский счет.

Обратите внимание, что размер налогового возврата за лечение зубов зависит от законодательства вашей страны и максимальной суммы возврата, установленной этим законодательством.

Как рассчитать размер компенсации?

Чтобы рассчитать сумму возврата налогового кредита на лечение зубов, необходимо учесть несколько факторов. Во-первых, необходимо определить стоимость услуг, на которые претендует налоговый вычет.

1. Сумма расходов на лечение

Прежде всего, необходимо учесть, что все оказанные вам стоматологические услуги имеют право на налоговый вычет. Всегда уточняйте эту информацию у своего врача или налогового консультанта, поскольку не все услуги могут подлежать вычету.

2. Установленный лимит

Второй фактор, который необходимо учитывать, — это установленный законом лимит налогового вычета. Как правило, вычеты не могут превышать определенный процент от дохода. Например, в России лимит составляет определенную сумму рублей в год.

3. Процент компенсации

Чтобы рассчитать сумму компенсации, необходимо знать ставку, по которой она производится. Обычно это компенсация_процента%. Для этого умножьте стоимость лечения на коэффициент компенсации: (стоимость лечения * процент_компенсации%).

4. Ограничение суммы компенсации

Также обратите внимание, что существует ограничение на сумму компенсации, которую вы можете получить. Если в результате расчета эта сумма будет превышена, компенсация будет ограничена максимальной суммой.

Таким образом, чтобы рассчитать сумму возмещения налогового кредита на лечение зубов, необходимо умножить стоимость лечения на ставку возмещения и учесть максимальный лимит возмещения. Это поможет определить сумму, которая будет возвращена.

За что можно получить возврат?

Чтобы получить возврат налога за лечение зубов, необходимо знать, за какие именно услуги полагается возврат.

Согласно действующему законодательству, вы имеете право на возврат подоходного налога за следующие виды стоматологического лечения.

1. Профилактическое лечение

В эту категорию входят пломбы, удаление зубного налета, чистка зубов, фторирование зубов и другие процедуры, направленные на профилактику заболеваний зубов и полости рта.

2. Лечение зубов и полости рта

Сюда входит любое лечение, направленное на восстановление здоровья зубов и полости рта. Например, восстановление и ремонт зубов, удаление зубов, лечение кариеса, эндодонтическое лечение (корневой канал), лечение десен и зубные протезы.

3. Ортодонтическое лечение

Если вы проходили ортодонтическое лечение (модификация зубов, использование брекетов, изготовление съемных аппаратов), вы также можете получить возврат подоходного налога.

4. Хирургическое лечение

Если вы проходили хирургическое лечение, например, удаление сложных зубов, установку имплантатов или другие виды операций, эти расходы также могут быть включены в налоговый вычет.

Важно помнить, что для получения налогового возмещения за стоматологическое лечение необходимо иметь надлежащие документы, подтверждающие факт проведения и оплаты лечения. Следует также отметить, что налоговые вычеты предоставляются только в соответствии с действующим законодательством и соответствующими условиями в течение расчетного периода.

За что можно получить возврат?

Налоговые декларации на возмещение расходов физических лиц, оказывающих стоматологические услуги, могут быть получены только по определенным видам лечения. В соответствии с законодательством, эти услуги должны быть связаны с поддержанием или восстановлением здоровья человека.

1. Лечение кариеса и его осложнений

Налоговое возмещение можно получить за профилактические и лечебные стоматологические процедуры, например, за удаление кариеса, лечение и пломбирование зубов.

2. Протезирование зубов

Если вам необходимо установить венку, мостовидный или съемный протез, вы также имеете право на возмещение подоходного налога за эти услуги.

3. Лечение заболеваний десен и пародонта

Возврат налога возможен при лечении заболеваний десен, пародонтита, пародонтоза и других процедур, направленных на восстановление здоровья десен.

Важно отметить, что возврат подоходного налога можно получить только за медицинское лечение при наличии соответствующего разрешения на оказание стоматологических услуг. Также следует обратить внимание на необходимость наличия соответствующих документов при подаче заявления на возврат. Дополнительную информацию можно получить у налогового консультанта или в налоговой инспекции.